Возвратный лизинг недвижимости как инструмент управления корпоративными финансами

Возвратный лизинг – финансовая операция, при которой компания продает лизингодателю свое собственное имущество, после чего берет это же самое имущество в лизинг. Компания продолжает пользоваться имуществом и возвращает себе право собственности на него после выплаты всех платежей по договору с лизинговой компанией. Основной экономический смысл подобной сделки для лизингополучателя – привлечение финансирования для решения текущих задач бизнеса.

Статья 4 Федерального закона «О финансовой аренде (лизинге)» от 29.10.1998 № 164-ФЗ прямо указывает на возможность для продавца в лизинговой схеме одновременно выступать в качестве лизингополучателя. Постановление Президиума ВАС № 9010/06 от 16.01.2007 г. однозначно определило возможность квалифицировать сделки по возвратному лизингу как стандартные лизинговые операции для целей НДС.

Исторически возвратный лизинг возник и развивался в связи с операциями с недвижимым имуществом и получил широкое распространение в странах западной Европы и США. По данным ассоциации лизинговых компаний Leaseurope, с конца 80-х годов и до начала финансового кризиса 2008 г. доля сделок с недвижимостью на рынке лизинга в европейских странах стабильно находилась на уровне 14-16%, а в последние годы снизилась до 5-6%. По данным обзора агентства "ЭкспертРА" и журнала Лизинг-Ревю, на российском рынке лизинга сделки со зданиями и сооружениями распространены меньше и занимают незначительные 1-2%.

В данной статье мы обратим ваше внимание на возможность использования механизма возвратного лизинга в качестве эффективного инструмента управления корпоративными финансами.

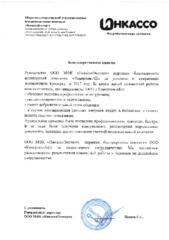

Общая схема возвратного лизинга недвижимости

Рисунок 1. Общая схема возвратного лизинга недвижимости

Описание схемы:

– У компании имеется в собственности недвижимость (офисное помещение, склад, производственный комплекс и пр.);

– Компания заключает с лизингодателем одновременно два договора: договор лизинга, по которому компания выступает лизингополучателем недвижимости, договор купли-продажи недвижимого имущества по которому компания выступает продавцом недвижимости, а лизингодатель – ее покупателем;

– Лизингодатель получает банковский кредит на покупку недвижимости у компании (1);

– Лизингодатель оплачивает имущество компании по договору купли-продажи (2);

– Право собственности на недвижимость переходит к лизингодателю (3);

– Оформляется ипотека (залог) недвижимости в пользу банка до момента погашения лизингодателем кредита, привлеченного на покупку недвижимости у компании;

– Недвижимое имущество передается лизингодателем во владение и пользование компании-лизингополучателю по договору лизинга (4);

– Компания уплачивает лизинговые платежи и выкупную стоимость, включающие сумму основного долга (стоимость имущества по договору купли-продажи) и иные составляющие, рассмотренные ниже (5);

– Лизинговая компания выплачивает проценты и погашает банковский кредит, после чего погашается ипотека недвижимости (6);

– По окончании срока договора лизинга и после выплаты всех платежей, право собственности на недвижимость возвращается компании (7).

Основные параметры сделки возвратного лизинга недвижимости

При расчете лизинговых платежей лизингодатель будет опираться на стоимость недвижимого имущества по договору купли-продажи. Помимо данной суммы, формирующей основной долг лизингополучателя, в расчет будут включены маржа (доход) лизингодателя, а также компенсация затрат, которые он несет в связи со сделкой:

- проценты за предоставленное лизинговое финансирование (как правило начисляются по ставке банковского кредита, привлеченного на финансирование сделки);

- банковские комиссии;

- расходы на регистрационные действия;

- нотариальные, юридические расходы;

- расходы по страхованию недвижимости в пользу залогодержателя-банка (если по условиям лизинга страхователем выступает лизингодатель);

- расходы по налогу на имущество (если по условиям лизинга недвижимость учитывается на балансе лизингодателя).

При этом на все составляющие лизингового платежа, кроме возврата основного долга, лизинговая компания начислит НДС сверху, а лизингополучатель, соответственно, сможет применить вычет НДС по всем составляющим лизингового платежа.

При определении срока лизинга, предполагающего передачу лизингополучателю имущества по стоимости близкой к нулевой, разумный лизингодатель будет стремиться с целью оптимизации своего налогообложения и денежных потоков уравнять:

- срок договора лизинга;

- срок погашения привлеченного кредита;

- срок амортизации имущества (чаще всего – минимальный срок полезного использования для данной амортизационной группы, деленный на коэффициент 3).

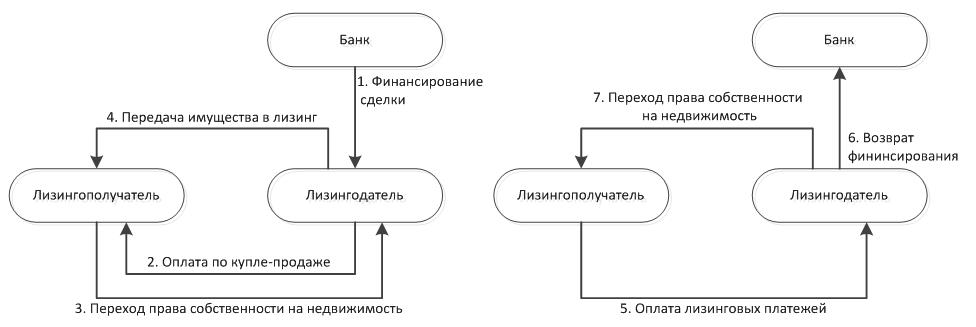

В случае финансирования сделки возвратного лизинга банком необходимо собственное участие лизингополучателя, т.е. выплата им аванса по лизингу. На практике, данная проблема решается увеличением суммы договора купли-продажи недвижимости на требуемую банком сумму аванса, с последующим взаимозачетом долга лизингополучателя по уплате аванса по договору лизинга и долга лизинговой компании по оплате имущества по договору купли-продажи.

Пример 1

Компания-лизингополучатель рассчитывает привлечь в рамках сделки возвратного лизинга недвижимости финансирование в размере 1 000 млн. руб. Банк, кредитующий лизинговую компанию, выдвигает обязательное условие к структуре финансирования договора лизинга – собственное участие (аванс) лизингополучателя в размере 20% от цены недвижимости по договору купли-продажи. Т.е., формально, лизингополучателю нужно вначале заплатить лизингодателю аванс в размере 200 млн. руб., после чего лизингодатель получит в банке кредит и перечислит лизингополучателю 1 000 млн. руб. в качестве оплаты по договору купли-продажи недвижимости. Если у лизингополучателя нет свободных 200 млн. руб., договор купли-продажи недвижимости оформляется не на сумму 1 000 млн., а на 1 250 млн. руб. При этом авансовый платеж лизингополучателя в размере 250 млн. включается в расчет лизинговых платежей, т.е. на указанную сумму увеличивается договор лизинга. Далее стороны зачитывают обязательство лизингополучателя по уплате аванса в размере 250 млн. руб. и обязательство лизингодателя по уплате 250 млн. руб. по договору купли-продажи. После формального исполнения сторонами обязательства по участию лизингополучателя в сделке в виде 20% аванса, банк выделяет лизингодателю финансирование в сумме 1 000 млн. руб., которые доплачиваются лизингополучателю по договору купли-продажи. Т.е. лизингополучатель фактически привлекает требуемую сумму финансирования в размере 1 000 млн. руб., а аванс в размере 250 млн. руб. движется лишь «на бумаге».

Рисунок 2. Схема «бумажного» аванса лизингополучателя при возвратном лизинге недвижимости

Преимущества возвратного лизинга недвижимости по сравнению с кредитом

Будучи фактически альтернативой банковскому кредиту, возвратный лизинг имеет ряд преимуществ перед банковским финансированием:

– возможность получения кредитного ресурса без жесткого целевого назначения, поскольку лизинговая компания, в отличие от банка, никак не контролирует направления использования лизингополучателем полученных по договору купли-продажи денежных средств;

– более «лояльный» подход к предоставлению финансирования со стороны банка, финансирующего возвратный лизинг недвижимости, по сравнению с прямым кредитованием в банке под залог недвижимости, так как в схеме возвратного лизинга у банка появляется «двойное» обеспечение как в виде обязательства лизинговой компании погасить кредит, так и в виде залога не только предмета лизинга, но и права лизингодателя на получение лизинговых платежей. Т.е., при возвратном лизинге у банка, фактически, появляются два лица, обязанных по кредиту – лизингодатель (напрямую – как заемщик) и лизингополучатель (косвенно – как источник платежей). А при обычном кредитовании у банка только одно обязанное лицо – непосредственный заемщик;

– экономия по налогу на имущество, который будет включен в лизинговые платежи – достигается за счет ускоренной амортизации имущества в бухучете в случае, если имущество учитывается на балансе лизингодателя и не попадает под действие статьи 378.2 НК РФ, то есть облагается налогом на имущество не по кадастровой, а по остаточной бухгалтерской стоимости;

– экономия по налогу на прибыль в течение срока действия договора лизинга. Недвижимое имущество, чаще всего, относится к 7-ой – 10-ой амортизационным группам, и налоговая амортизация по такому имуществу без использования лизинговой схемы продлится минимум 15 лет и 1 месяц. При использовании лизинговой схемы, стоимость имущества будет фактически списана на расходы через лизинговые платежи за более короткий период с учетом повышающего коэффициента в пределах 3-х (пп. 1 п. 2 ст. 259.3 НК РФ).

Недостатки возвратного лизинга недвижимости

Однако, помимо преимуществ, возвратный лизинг недвижимости несет в себе существенные риски, которые не позволяют применять данный механизм в ряде ситуаций.

Например, возможна ситуация, когда объект недвижимости, который планируется использовать в схеме возвратного лизинга, находится на балансе потенциального лизингополучателя давно, и по нему начислена существенная налоговая амортизация. Тогда при продаже имущества лизингодателю по рыночной цене на стороне лизингополучателя сформируется значительная база по налогу на прибыль в виде разницы между ценой купли-продажи (рыночной стоимостью недвижимости) и остаточной налоговой стоимостью недвижимости. Также лизингополучатель может столкнуться с необходимостью единовременной выплаты всей суммы НДС со стоимости проданной недвижимости, если в периоде такой продажи у лизингополучателя нет источника вычета НДС в сопоставимом размере. То есть, в периоде начала возвратного лизинга у лизингополучателя возникнут существенные налоговые обязательства, которые будут нивелированы в течение всего срока лизинга за счет налоговых расходов в виде лизинговых платежей и вычета НДС по лизинговым платежам. Данный временной налоговый дисбаланс, в некоторых случаях, может стать препятствием для проведения сделки.

Пример 2

Компания рассчитывает получить в рамках сделки возвратного лизинга недвижимости 1 200 млн. руб. Недвижимость была приобретена более 10 лет назад по цене 1 500 млн. руб. и относится к 7-й амортизационной группе (срок полезного использования - 181 месяц). Первоначальная налоговая стоимость недвижимости составляла 1 271 млн. (1 500/1,18). Начисленная налоговая амортизация на момент сделки составила 843 млн. руб. (1 271/181*120), остаточная налоговая стоимость – 428 млн. руб. (1 271-843). В случае продажи данного объекта лизинговой компании за 1 200 млн. руб. у лизингополучателя возникнет налогооблагаемая прибыль в размере 589 млн. (1 200/1,18 – 428). Лизингополучатель в периоде продажи имущества лизингодателю заплатит налог на прибыль по сделке в размере 118 млн. руб. (589 * 20%) и НДС в размере 183 млн. руб. (1 200 – 1 200/1,18).

Также следует иметь в виду, что схема возвратного лизинга имеет определенные налоговые риски. Налоговые органы могут предъявить лизингополучателю претензии о получении необоснованной налоговой выгоды в виде учета в составе расходов лизинговых платежей и применения вычета НДС по таким платежам по сделке возвратного лизинга, в случае, если такая сделка не имела других экономических целей, кроме налоговой оптимизации. Также налоговые инспекции пытаются признать возвратный лизинг мнимой или притворной сделкой, прикрывающей договор купли-продажи. Как правило, суды в подобных спорах встают на сторону налогоплательщиков. Например, в постановлении ФАС Московского округа от 18 января 2011 г. N КА-А40/16789-10 указано, что лизингополучатель предоставил документальные доказательства реальности сделок возвратного лизинга, в связи с чем претензии налоговой инспекции признаны неправомерными. Напротив, в постановлении 17-го арбитражного апелляционного суда от 14 сентября 2006 г. по делу N 17АП-392/06-АК решение вынесено в пользу налоговой инспекции. Однако данный проигрыш состоялся на фоне того, что вместо заключения «прямой» сделки возвратного лизинга, компания-лизингополучатель встроила в схему посредника, который купил имущество у лизингополучателя и перепродал его лизингодателю. А уже последний передал данное имущество в лизинг обратно налогоплательщику.

Интерес налоговых органов могут также вызывать сделки возвратного лизинга, при которых имеет место сильное несоответствие цены имущества, указанной в договоре купли-продажи, и его реальной рыночной стоимости, а также суммы лизинговых платежей. Если стоимость имущества по договору купли-продажи занижена по сравнению с рыночным уровнем, то ИФНС может ссылаться на занижение базы по налогу на прибыль при реализации имущества в соответствии со ст. 249 НК РФ. Если сумма лизинговых платежей существенно выше цены имущества по договору купли-продажи, то претензии будут к размеру расходов в виде лизинговых платежей (пп. 10 п. 1 ст. 264 НК РФ). Например, в постановлении ФАС Волго-Вятского округа от 08 декабря 2009 г. по делу N А43-4667/2008-37-80 суд не согласился с претензиями налогового органа к лизингополучателю, заключившему договор возвратного лизинга недвижимости на сумму, в три раза превышающую цену этого же имущества по договору купли-продажи.

Передавая свое недвижимое имущество, в собственность лизингодателю, лизингополучатель несет определенные риски, связанные с деятельностью лизинговой компании. Например, лизингодатель может ненадлежащим образом обслуживать полученный кредит. В такой ситуации банк-кредитор может обратить взыскание на имущество и попытаться его реализовать на торгах. Однако новый собственник получит имущество, обремененное правами лизингополучателя и, после уплаты всех лизинговых платежей, будет обязан передать имущество в собственность лизингополучателя. Также возможна ситуация, при которой лизингополучатель выполнит свои обязательства в полном объеме, а лизингодатель не погасит банковский кредит, залогом по которому выступает лизинговое имущество. В этой ситуации по факту выполнения лизингополучателем своих обязательств по договору лизинга залог предмета лизинга прекращается, что подтверждает позиция Президиума ВАС РФ (Постановление № 16533/11 от 22.03.2012 г.).

В случае банкротства лизингодателя, лизингополучатель менее защищен, поскольку лизинговое имущество будет включено в конкурсную массу. Если на момент начала конкурсного производства не все лизинговые платежи будут уплачены, то лизингополучатель сможет претендовать только на сумму уплаченных ранее платежей в части действительной выкупной стоимости.

Особенности лизинга недвижимости в России

По-видимому, основной причиной того, что возвратный лизинг недвижимости пока не получил по-настоящему широкого применения в России, является сложность структурирования сделок в силу ряда законодательных ограничений, а также определенные риски сделки прежде всего для лизингодателя. Характерно, что на рынке лизинга не представлено ни одной компании, которая бы специализировалась исключительно на недвижимости. За подобными услугами имеет смысл обращаться в крупные универсальные лизинговые компании, имеющие практический опыт в подобных сделках.

Согласно п. 1 ст. 131 ГК РФ, переход права собственности на недвижимость подлежит обязательной государственной регистрации. В п. 2 ст. 609 ГК РФ содержится положение об обязательной регистрации договоров аренды (в т.ч. лизинга) недвижимости. Таким образом, в случае возвратного лизинга недвижимости, одновременно производятся, как минимум, два регистрационных действия: в связи с куплей-продажей имущества и в связи с его передачей в лизинг, причем, согласно п. 2 ст. 651 ГК РФ, договор лизинга недвижимости считается заключенным только с момента его государственной регистрации.

По данным рыночных обзоров издания Лизинг-Ревю, на российском рынке лизинг недвижимости имеет наибольшую долю банковского кредитования в структуре финансирования – более 60%. Это означает, что практически любая сделка потребует также регистрации обременения в виде ипотеки в пользу банка, который кредитует сделку. Данные операции требуют как дополнительных затрат, так и достаточно высокой квалификации на стороне лизингодателя для их организации.

Другой особенностью является необходимость урегулировать статус земельного участка, на котором располагается объект недвижимости. В соответствии со ст. 666 ГК РФ, земельные участки не признаются объектом лизинга. В соответствии со ст. 552 ГК РФ, при продаже здания право собственности на земельный участок под ним передается покупателю. Передать в собственность лизингодателю объект вместе с землей продавец-лизингополучатель может одним договором купли-продажи. Сдача же недвижимости в возвратный лизинг, на практике, оформляется путем одновременного заключения договора возвратного лизинга недвижимости и договора купли-продажи земельного участка под недвижимостью на условиях оплаты в рассрочку с переходом права собственности в после полной оплаты (как вариант - договор аренды земельного участка с правом выкупа). Данный договор купли-продажи земли в рассрочку (аренды земли с правом выкупа) будет заключен на тот же срок, что и договор возвратного лизинга недвижимости, и скорее всего, лизингодатель предусмотрит в цене договора проценты за рассрочку платежей. С учетом того, что на протяжении срока действия лизинговых отношений лизингодатель является собственником земли и уплачивает земельный налог, сумма такого налога также будет включена в цену купли-продажи земли (арендную плату).

В случае, если лизингополучатель является не собственником, а арендатором земельного участка под недвижимостью, то при переходе права собственности на недвижимость к лизингодателю в соответствии с п. 3 ст. 552 ГК РФ к лизингодателю переходит право аренды земли на тех же условиях, что у лизингополучателя. Если, например, лизингополучатель арендует земельный участок, находящийся в государственной (муниципальной) собственности, у Комитета по имущественным отношениям, то на основании сделки купли-продажи недвижимости стороной договора аренды станет лизингодатель. Чтобы включить в такой ситуации земельный участок в схему возвратного лизинга, потребуется заключение договора субаренды, по которому лизингополучатель-субарендатор земельного участка будет компенсировать лизинговой компании-субарендодателю земельного участка затраты на аренду по договору с Комитетом.

На практике можно столкнуться с тем, что при банковском финансировании сделки с возвратным лизингом недвижимости, банк-кредитор требует проведения расчетов при покупке недвижимости с использованием аккредитива. В таком случае, выдача финансирования производится на аккредитивный счет лизингодателя перед подачей пакета документов на регистрацию. Воспользоваться этими средствами для оплаты в адрес лизингополучателя по договору купли-продажи лизингодатель сможет только после предоставления банку пакета документов, подтверждающих переход права собственности на недвижимость с отметками регистрирующего органа.

Практические примеры использования возвратного лизинга недвижимости

Применение возвратного лизинга недвижимости является эффективным инструментом финансового менеджмента, поскольку такое имущество, как правило, является дорогостоящим и ликвидным с точки зрения залогодержателя. Соответственно, есть высокая вероятность при помощи одной, пусть и нестандартной, операции возвратного лизинга удовлетворить потребность компании в финансировании на крупную сумму.

Рефинансирование при экспансивном росте бизнеса

Часто возвратный лизинг недвижимости применяется компаниями, находящимися в стадии активного роста и расширения производственных мощностей. Сразу после того, как компания провела масштабные инвестиции в развитие какого-либо объекта недвижимости, она может при помощи сделки возвратного лизинга такой недвижимости получить дополнительное финансирование для новых инвестиций. Если новые инвестиции в ближайшем будущем не планируются, то денежные средства, полученные по сделке возвратного лизинга недвижимости, можно направить на погашение кредитных обязательств, привлекавшихся на этапе ее строительства. Ведь ставка кредитования, которую реально получить на этапе незавершенного строительства, скорее всего, превышает ставку кредита на финансирование возвратного лизинга готового объекта недвижимости за счет большей премии за риск при кредитованию стройки.

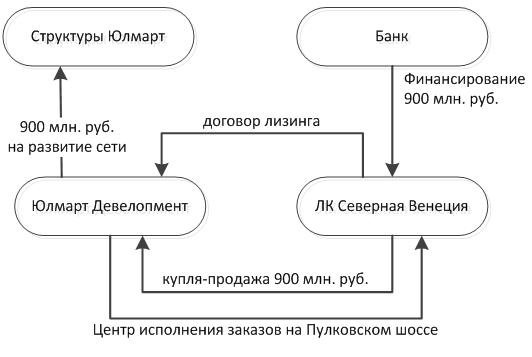

Примером данного варианта использования возвратного лизинга недвижимости является история компании «Юлмарт», в настоящее время являющейся крупнейшим интернет-ритейлером электроники и других товаров. В период с 2008 по 2014 г.г. компания увеличила годовой оборот с 3,3 до 60 млрд. рублей и, изначально имея один магазин, довела общее количество центров обработки заказов по всей стране до 240. В 2014 - 2015 г.г. только в Санкт-Петербурге были одновременно построены сразу несколько крупных складских центров. После завершения строительства одного из центров на Пулковском шоссе в мае 2015 г., данная недвижимость была использована в сделке возвратного лизинга. По данным открытых источников, сумма договора купли-продажи составила 900 млн. рублей.

Реструктуризация при стагнации бизнеса

Возможна и обратная ситуация. Ранее успешный бизнеса, столкнувшись с периодом спада, в какой-то момент может испытывать дефицит ликвидности и проблемы с обслуживанием обязательств по банковским кредитам. Если при этом в собственности у компании имеются крупные объекты недвижимости, сделка по возвратному лизингу может выступить хорошей формой реструктуризации. Банк финансирует сделку через дружественную лизинговую компанию с условием, что компания направит полученные по купле-продаже денежные средства на погашение действующего кредита. Таким образом, банк может, не дожидаясь наступления просрочки, уйти от необходимости начисления резерва по проблемному кредиту, и, одновременно, получает контроль над ликвидным объектом недвижимости. Заемщик же получает реструктуризацию на приемлемых для себя условиях, при этом сохраняя за собой возможность продолжать текущий бизнес, а также возможность впоследствии получить обратно в собственность свой объект недвижимости, если финансовая ситуация стабилизируется.

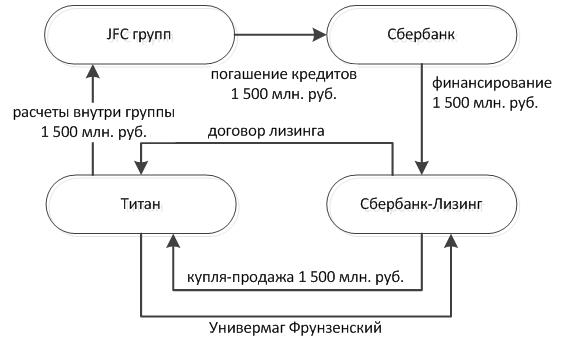

Компания JFC с 1994 по 2010 г.г. занимала лидирующие позиции на российском рынке импорта фруктов. Параллельно, в 2007-2008 г.г. владелец JFC начал развивать девелоперский бизнес, инвестировав 100 млн. долларов в 4 проекта, включая покупку здания универмага Фрунзенский. Когда в 2011 г., по ряду причин, начались сложности по основному направлению бизнеса, структуры JFC столкнулись с невозможностью обслуживания кредитов, полученных у «Сбербанка» и лизинговых договоров со «Сбербанк-Лизингом». В сложившейся ситуации, компания группы JFC, владевшая зданием универмага, заключила со «Сбербанк-Лизингом» сделку возвратного лизинга этого здания, в качестве одного из составных элементов сделки по урегулированию проблемной задолженности перед группой «Сбербанк». По данным открытых источников, сумма перекредитовки в форме возвратного лизинга недвижимости составила 1,5 млрд. руб. Поскольку еще через год весь бизнес группы компаний JFC был свернут, здание перешло под окончательный контроль структур «Сбербанка», и в 2013 было успешно перепродано новому инвестору.

Выводы

Несмотря на все сложности, сопутствующие сделкам возвратного лизинга недвижимости, в руках умелого финансиста такой инструмент может стать мощной поддержкой растущего бизнеса или же хорошим инструментом реструктуризации долгов.

Оптимальным будет использование возвратного лизинга в отношении недавно приобретенного или построенного объекта недвижимости, так как в этом случае у лизингополучателя в периоде заключения лизинговой сделки отсутствует временной налоговый дисбаланс в виде необходимости уплаты НДС с цены реализации такого имущества лизингодателю (за счет наличия сопоставимого вычета по недавно приобретенной или построенной недвижимости) и налога на прибыль с разницы между ценой продажи недвижимости и остаточной налоговой стоимости данного имущества (т.к. такая стоимость будет равна затратам на приобретение или строительство недвижимости).

Также возвратный лизинг подойдет тем компаниям, которые нуждаются в оперативном привлечении финансирования, т.к. сделка возвратного лизинг зачастую реализуется быстрее, чем проходит процесс кредитования под залог недвижимости. При этом размер финансирования, привлеченного через возвратный лизинг, может быть больше, чем при использовании банковского кредитования за счет меньшего дисконтирования стоимости имущества лизингодателем (фактически – на сумму аванса), по сравнению с дисконтированием со стороны банка при прямом кредитовании.

В то же время при прямом кредитовании стоимость финансирования может быть немного дешевле в абсолютных цифрах, так как лизингодатель при расчете цены лизинга к банковскому проценту добавляет свое вознаграждение.

Ко всем публикациям