Практические приемы управления валютным риском

Под валютным риском понимается риск возникновения финансовых потерь из-за неблагоприятного колебания курса иностранной валюты по отношению к национальной валюте.

Валютный риск возникает, если у предприятия имеются валютные активы (денежные средства, ценные бумаги, дебиторская задолженность), которые могут обесцениться в рублях, либо валютные обязательства (кредиты, займы, прочая кредиторская задолженность), которые могут вырасти в пересчете на рубли.

Часто валютный риск возникает при торговых операциях с расчетами в иностранной валюте, поскольку за время между заключением сделки и расчетами по ней обменный курс валюты расчетов может существенно измениться. Для компаний, занимающихся экспортом продукции, риск состоит в том, что при снижении курса валюты расчетов по отношению к рублю, рублевый эквивалент валютной выручки может оказаться ниже себестоимости производства экспортированного товара. Для импортеров, наоборот, валютные затраты на покупку сырья (товаров, работ, услуг) могут оказаться больше, чем рублевая выручка от продаж.

С конца 20 века и по сегодняшний день резкие колебания курса рубля к иностранным валютам оказывают сильнейшее влияние на деятельность российских промышленных, торговых предприятий, а также компаний финансового сектора за счет непредсказуемости валютного риска. Например, компания «Русьимпорт» являлась одним из крупнейших импортеров элитного алкоголя, занимала лидирующие позиции на рынке (в частности, второе место в России по поставкам вина из Франции в 2014 г.). Компания работала с поставщиками вин на условиях отсрочки оплаты продукции в 30 дней. Когда в конце 2014 г. произошел резкий скачек курса евро к рублю, «Русьимпорт» понес колоссальные потери за счет того, что кредиторская задолженность перед поставщиками, выраженная в евро, за продукцию, которая была уже реализована за рубли, выросла в рублевом эквиваленте в два раза. В итоге, в 2015 г. компания обанкротилась и ушла с рынка.

Способы минимизации валютного риска

Минимизация валютного риска (далее — хеджирование) — комплекс финансовых операций, направленных на полное устранение либо минимизацию валютного риска.

Простейший способ снизить валютный риск — вести деятельность таким образом, чтобы доходы и расходы компании были привязаны к одной валюте. Так компании, импортирующие товары, стремятся в договорах с покупателями устанавливать цены в валюте (условных единицах) с условием об их пересчете в рубли по согласованному сторонами курсу (п. 2 ст. 317 ГК РФ). Компании, имеющие валютную выручку от экспортных операций, как правило, привлекают заемное финансирование в той же валюте. При возникновении на балансе долгосрочных валютных обязательств целесообразно компенсировать возможные потери от их переоценки размещением валютных депозитов на сопоставимые суммы.

К сожалению, подобный сбалансированный подход не всегда можно применить на практике. В таком случае прибегают к покупке специальных финансовых инструментов, таких как валютный форвард, валютный опцион, валютный своп.

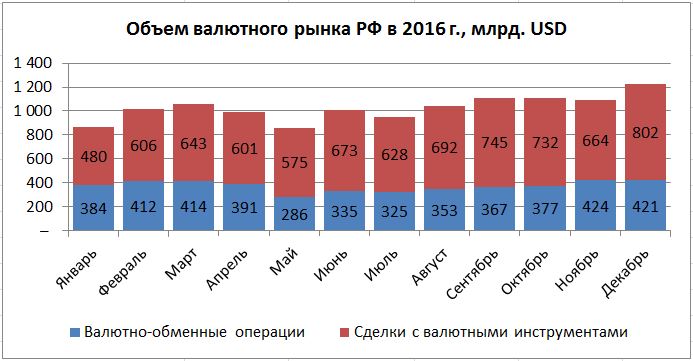

По данным Центрального банка, в 2016 г. объем валютного рынка России составил 12 329 млрд. в пересчете на доллары США. Из них 7 841 млрд. приходится на различные производные валютные инструменты (форварды, опционы, свопы) и только 4 488 млрд. на обычные сделки с валютой (кассовые операции).

Валютный форвард как инструмент хеджирования

Валютный форвард — сделка по покупке или продаже определенной суммы валюты с отсрочкой расчетов.

Смысл покупки форвардного контракта состоит в устранении валютного риска, поскольку компания заранее фиксирует свои рублевые затраты на покупку валюты или рублевую выручку от продажи валюты.

Например, 01.06.2017 г. компания заключает сделку по покупке 1 млн. евро с расчетами 01.07.2017 г. по курсу 65 рублей за евро. Предположим, что 01.07.2017 г. курс евро будет колебаться на валютном рынке на уровне 66 рублей за евро. Компания во исполнение форвардной сделки купит 1 млн. евро за 65 млн. рублей. Таким образом, компания экономит на покупке валюты в связи с фиксацией курса 1 млн руб.

От форвардного контракта нельзя отказаться, поэтому расчеты проводятся в день его исполнения по заранее установленному курсу валюты, вне зависимости текущего курса этой валюты.

Если 01.07.2017 г. курс евро упадет до уровня 64 рубля, то компания все равно будет обязана исполнить форвардный контракт и купить 1 млн. по курсу 65 рублей. Т.е. потери по форвардной сделке по сравнению с покупкой валюты по текущему курсу составят 1 млн руб.

Устанавливаемый сторонами курс исполнения форварда всегда выше текущего рыночного курса на дату заключения валютного форварда, при этом, чем больше отсрочка расчетов по форварду, тем выше курс его исполнения. Таким образом, стоимость данного инструмента (форвардная маржа) включается в итоговый курс расчетов.

В рассмотренном выше примере, в момент совершения форвардной сделки (01.06.2017 г.) курс, по которому торговался евро на валютной бирже, составлял 64,4 рубля за евро. Разница в 60 копеек составила форвардную маржу.

Валютный форвард, как правило, заключается, если компания с рублевой выручкой планирует в будущем выплаты в валюте, поскольку форвард в такой ситуации позволяет заранее зафиксировать рублевые расходы на покупку валюты, избегая риска значительного роста курса валюты к рублю на дату планируемого валютного платежа.

Так, заключение форвардной сделки в нашем примере имело бы смысл, если бы у компании 01.07.2017 г. были бы запланированы оплаты зарубежному поставщику, либо погашения кредита на сумму в 1 млн. евро. Если никаких валютных обязательств нет, и купленные евро придется впоследствии продать, то подобная сделка (открытие валютной позиции) нецелесообразна, поскольку не уменьшает, а наоборот создает ненужный валютный риск.

Возможны также ситуации, при которых имеется валютный риск, но отсутствует необходимость оплаты контрагенту непосредственно в иностранной валюте. Например, у компании есть обязательство по оплате в рамках долларового контракта с пересчетом в рубли по курсу ЦБ на дату оплаты. Устранить валютный риск в такой ситуации при помощи обычной форвардной сделки не получится. Ведь после исполнения сделки по заранее зафиксированному форвардному курсу, компании придется немедленно обменять полученные доллары на рубли, и текущий обменный курс может оказаться ниже курса ЦБ.

Для устранения риска в такой ситуации применяется не поставочный форвард (то есть предполагающий реальный обмен валютами), а расчетный. Расчетный форвард имеет точно такое же ценообразование, что и поставочный, и отличается от последнего тем, что исполнение по такой сделке осуществляется лишь в пределах разницы между форвардным курсом и индикативным курсом (например, курсом ЦБ на день исполнения).

Например, 01.06.2017. компания заключает расчетную форвардную сделку по покупке 1 млн. долларов со сроком исполнения 01.07.2017 по курсу 56 рублей за доллар. Если 01.07.2017 курс доллара, установленный ЦБ, составит 58 рублей, то покупатель форварда получит от продавца 2 млн. рублей в счет исполнения сделки. Если же курс составит 54 рубля, то 2 млн. рублей придется доплатить покупателю. Так или иначе, если в день исполнения расчетного форварда планировался платеж на сумму 1 млн. долларов с пересчетом в рубли по курсу ЦБ, то рублевые затраты покупателя форварда на такой платеж в любом случае составят ровно 56 млн. рублей, что и требовалось при фиксации курса в момент заключения хеджирующей сделки.

Как работает валютный форвард

Выбор контрагента по форвардной сделке

Два наиболее популярных способа оформления форвардной сделки — это покупка контракта через обслуживающий компанию банк и заключение форвардной сделки через брокера. Работать в рамках форварда с обслуживающим компанию банком проще и быстрее с точки зрения оформления документов, однако при большом количестве валютных операций, требующих хеджирования через форвард, выгоднее работать через брокера, поскольку последний, как правило, может предложить более низкие комиссии.

Заключение договора на обслуживание в рамках форварда

Если ваш банк предоставляет услуги по торговле валютными инструментами, для того, чтобы начать ими пользоваться достаточно заключить рамочное соглашение. В таком соглашении будут даны подробные описания предлагаемых для покупки инструментов, правила расчетов по сделкам и реквизиты для обмена платежными поручениями между банком и клиентом.

Если вы обращаетесь в банк, с которым ранее не работали, то перед заключением соглашения об условиях торговли валютными инструментами, придется собрать стандартный пакет юридических документов, требуемый банком от нового клиента, а также открыть в данном банке счета в рублях и валюте.

Ценообразование форвардной сделки

Цена любой сделки с использованием инструментов хеджирования зависит, прежде всего, от текущих валютных курсов на валютной бирже. Прежде чем принимать решение о покупке форварда или опциона, имеет смысл выяснить, по какой цене сегодня торгуется интересующая валюта на ММВБ и каковы текущие тенденции.

Для целей получения подобной информации можно использовать публичные источники, например, сайт РБК. Важно помнить, что официальный курс валют по отношению к рублю, который ежедневно публикует ЦБ, не является тем рыночным курсом валют, который применяется сторонами форварда. Курс ЦБ рассчитывается на основании усреднения параметров всех сделок по соответствующей валюте, имевших место на Московской межбанковской валютной бирже (ММВБ) в интервале с 10 до 12 часов дня, причем данные текущего дня формируют официальный курс валюты по ЦБ на завтра. Поскольку валютная биржа работает с 10 до 23 часов 30 минут, в тот момент, когда завтрашний курс валюты по ЦБ вступает в силу, ситуация на рынке уже может кардинально измениться, и текущий рыночный курс валюты может не иметь ничего общего с официальным курсом ЦБ.

Банки, как правило, имеют прямой доступ на валютную биржу. Если нужно купить у банка обычную валюту, а не валютный инструмент, банк предоставит компании свою котировку (цену валюты), в которую будет заложена комиссия банка плюс курс, по которому банк купит валюту на бирже. Либо банк предусмотрит в договоре отдельную комиссию за проведение операции покупки валюты (конверсии). Так или иначе, компания все равно купит у банка валюту по более высокому курсу, чем банк купит ее для компании на валютной бирже.

Цена валютного форварда состоит из следующих составляющих: текущего биржевого курса валюты, комиссии банка за покупку валюты, форвардной маржи за отсрочку исполнения сделки.

Как мы уже говорили выше, цена форварда в части биржевого курса валюты форварда меняется ежеминутно, синхронно с изменением биржевого курса валюты.

Форвардная мажа за отсрочку исполнения форварда в настоящий момент составляет, как правило, 2-3 копейки за день отсрочки на одну единицу форвардного контракта (доллара, евро и пр.). Данная цена определяется рынком и зависит от стоимости денег в экономике. Причиной возникновения форвардной маржи является тот факт, что вложения денежных средств в разных валютах будут давать различную доходность.

Допустим, рублевый депозит можно разместить под 13% годовых, а депозит в евро — под 1%. Тогда, заключив форвард на покупку евро за рубли с отсрочкой платежа, покупатель сможет получать гарантированную доходность в рублях по ставке 13% в течение всего срока отсрочки, что на 12% больше, чем доходность на стороне продавца валюты. Соответственно, при определении форвардных котировок рынок автоматически учитывает данную возможность и уравновешивает доходность в рублях за счет того, что форвардный курс рубля по отношению к евро будет всегда определяться с дисконтом. Рыночный уровень форвардной маржи может быть рассчитан по следующей формуле:

При указанном соотношении ставок %, и, например, курсе в 62 рубля за евро, форвардная маржа за один день отсрочки составит:

Обеспечение по форвардной сделке

Существенной особенностью работы на валютном рынке является тот факт, что его участники, заключая сделки, несут риск того, что другая сторона в принципе не исполнит свои обязательства. Чтобы снизить данный риск, при совершении сделки стороны вносят обеспечение, которое составляет 10-15% от суммы форварда (первоначальная маржевая сумма). При работе на бирже напрямую через брокера такое условие является обязательным. В случае торговли валютными инструментами через банк, условия могут быть более гибкими и устанавливаться индивидуально. Если компания давно обслуживается в конкретном банке и, тем более, кредитуется в нем, банк может предоставить компании определенный лимит по форвардному контракту без обеспечения при условии ограничения срока действия форварда.

Обеспечение форвардной сделки по смыслу близко к рублевому депозиту, который является гарантией для банка, что при неисполнении форварда компанией у банка будет источник покрытия убытков. На сумму обеспечения, как правило, начисляется процент, сопоставимый со ставками по депозитам. Сумма обеспечения и сумма начисленных по нему процентов выплачиваются компании после полного исполнения форвардного контракта.

Важно понимать, что указанное выше примерное значение размера обеспечения в 10-15% считается от рублевой суммы сделки в пересчете по форвардному курсу валюты в момент заключения сделки форварда. То есть, впоследствии, размер обеспечения может оказаться недостаточным для покрытия возросшего риска банка в случае роста валютного курса. В таком случае банк, в случае необходимости, направит компании требование на увеличение суммы обеспечения. В обратной ситуации, если курс начнет снижаться, банк возвратит компании излишние суммы обеспечения. Данный порядок регулирования обеспечения форвардной сделки называется обменом маржинальными платежами.

Заключение форвардной сделки

Банк может предложить различные каналы для заключения сделки, но чаще всего форвардные сделки заключаются по системе «Банк-клиент» с использованием сети Интернет либо по телефону.

Важно понимать, что поскольку рыночный курс валют непрерывно меняется, ценовое предложение по форварду, сделанное компании банком, действует ограниченное время, оговоренное в условиях рамочного договора. При проведении форвардной сделки по системе «Банк-клиент» неизбежны временные потери на подтверждение сделки, подписание документов электронной цифровой подписью и т.п. Возникающие из-за временных потерь валютные риски банка последний, зачастую, перекладывает на компанию путем увеличения комиссии за конверсию при заключении форварда посредством системы «Банк-клиент».

Поэтому компании нередко выгоднее заключать форвардную сделку посредством телефонной связи. Все условия сделки проговариваются по телефону с дилером банка, который озвучивает компании предложение банка по цене валютного форварда. За счет того, что сделка заключается в режиме реального времени, такой параметр цены форварда как курс валюты при оформлении форварда по телефону, как правило, также выгоднее для компании, чем курс при заключении сделки путем системы «Банк-клиент».

Формальным юридическим основанием для заключения форвардного контракта является обмен подтверждениями между банком и клиентом, который происходит уже после того, как стороны договорились об условиях по телефону (либо по системе «Банк-клиент»). Оформление форварда, чаще всего, осуществляется следующим образом:

— банк направляет компании по системе «Банк-клиент» письмо, в котором фиксируются условия оговоренной сделки форварда;

— компания отправляет банку по системе «Банк-клиент» ответное письмо аналогичного содержания.

Исполнение форвардной сделки

Технически исполнение форвардного контракта выглядит как операция по обмену сторонами валютными суммами.

В день исполнения форварда, установленный контрактом, клиент направляет со своего рублевого счета в адрес банка платежное поручение на сумму форвардной сделки с указанием в назначении платежа реквизитов форвардного контракта, а в ответ получает на свой валютный счет платеж от банка в валюте форвардного контракта.

Возможность изменять срок исполнения форварда

Если в указанный в контракте день у компании не будет достаточного количества рублей для исполнения форвардной сделки по покупке валюты, можно отодвинуть срок расчетов с банком при помощи сделки своп.

Валютный своп — это комбинация двух противоположных сделок конверсии по одной и той же валютной паре на одну и ту же валютную сумму, но с разницей во времени по разным обменным курсам. Экономически такая операция эквивалентна краткосрочному кредитованию. Например, компания покупает у банка определенную сумму евро за рубли с одновременным оформлением контракта на продажу через определенный срок той же суммы евро, но по более высокому курсу.

С экономической точки зрения покупатель свопа дает в долг рубли, принимая в залог валюту, и получает за это процент, который оформляется в виде разницы курсов покупки и продажи этой валюты. Цена свопа зависит от временной стоимости денег и, как и в случае с форвардом, составляет 2-3 копейки за один день на единицу валюты свопа (доллара, евро и пр.).

В случае невозможности или нежелания вовремя рассчитаться по сделке форвард, можно оформить с банком сделку своп на необходимый срок, то есть фактически привлечь на валютном рынке в долг недостающую сумму в рублях за дополнительную комиссию.

В дату исполнения форварда в таком случае заключаются: сделка по продаже сегодня той же самой валюты и покупке рублей по тому же курсу, что использован в форварде, а также сделка по покупке валюты и продаже рублей через определенный период по более высокому курсу (с учетом форвардной маржи). Далее в тот же день делается взаимозачет (неттинг) первоначального форварда с первой частью своп сделки, поскольку их параметры идентичны. В итоге у компании остается действовать лишь один форвардный контракт на необходимый ей срок, но курс будет несколько менее выгодный (на суммы форвардной маржи, кратной сроку продления сделки).

По договоренности с банком сделку форвард на покупку валюты можно закрыть раньше срока и такая операция будет выполнена при помощи обратного свопа. В дату досрочного закрытия форварда клиент заключит своп-сделку, первая часть которой будет состоять в продаже рублей за валюту по курсу, чуть более выгодному, чем установлен в форвардном контракте. Вторая же часть будет состоять в продаже валюты и покупке рублей в тех же суммах и по тому же курсу, что и в первоначальном контракте. Таким образом, в день досрочного исполнения компания получит валюту по чуть более низкому курсу, а неттинг будет проведен в дату планового исполнения контракта.

Важно понимать, что форвардная маржа на покупку и на продажу валюты отличается на величину биржевого спреда (точно так же, как и обычный обменный курс на покупку выше чем на продажу). Поэтому в случае продления срока форварда на покупку валюты дополнительные потери будут больше, чем выгода при досрочном исполнении форварда. В случае изменения срока исполнения форварда на продажу валюты будет действовать противоположная логика.

Таким образом, срок исполнения форвардного контракта можно регулировать по мере необходимости при помощи сделок своп.

Сделки с валютным форвардом на цифрах

Пример 1

Курс евро на бирже 01.07.2017 составляет 62 рубля. Компания покупает поставочный форвард на покупку 1 млн. евро со сроком поставки через 10 дней для оплаты валютного контракта.

|

Дата |

Курс биржи |

Операция компании |

|

01.07. |

62 |

Банк дал котировку по курсу 62,4 (62+0,2 комиссия+0,2 форвардная маржа) |

|

Внесено обеспечение 15 % от суммы форварда в размере 9 360 000 руб. |

||

|

02.07. |

62 |

- |

|

03.07. |

62 |

- |

|

04.07. |

64 |

Внесено дополнительное обеспечение 240 000 руб. |

|

05.07. |

65 |

Внесено дополнительное обеспечение 150 000 руб. |

|

06.07. |

66 |

Внесено дополнительное обеспечение 150 000 руб. |

|

07.07. |

66 |

- |

|

08.07. |

66 |

- |

|

09.07. |

66 |

- |

|

10.07. |

66 |

Исполнение сделки: обмен 62 400 000 руб. на 1 000 000 евро по курсу 62,4 |

|

Возврат обеспечительного платежа 9 900 000 руб. |

||

|

11.07 |

67 |

Возврат причисленных процентов по обеспечению (ставка 8%) 19 075 руб. |

Без валютного хеджирования компания купила бы валюту за 67 млн руб. и ее потери составили бы 4,6 млн руб.

Пример 2

Курс евро на бирже 01.07.2017 составляет 62 рубля. Компания покупает поставочный форвард на 1 млн. евро со сроком поставки через 5 дней для оплаты валютного контракта.

|

Дата |

Курс биржи |

Операция компании |

|

01.07. |

62 |

Банк дал котировку по курсу 62,3 (62+0,2 комиссия+0,1 форвардная маржа). |

|

Внесено обеспечение 15 % в сумме 9 345 000 руб. |

||

|

02.07. |

62 |

- |

|

03.07. |

62 |

- |

|

04.07. |

61 |

Возврат излишнего обеспечения 195 000 руб. |

|

05.07. |

61 |

Форвард не исполнен, заключен своп контракт по продаже 1 000 000 евро за 62 300 000 руб. по курсу 62,3 с обратной покупкой через 5 дней 1 000 000 евро за 62 400 000 рублей по курсу 62,4 (62,3 + 0,1 форвардная маржа) |

|

Между первой частью свопа и первоначальным форвардом проводится неттинг |

||

|

06.07. |

61 |

- |

|

07.07. |

61 |

- |

|

08.07. |

61 |

- |

|

09.07. |

61 |

- |

|

10.07. |

61 |

Исполнение второй части свопа: обмен 62 400 000 руб. на 1 000 000 евро по курсу 62,4 |

|

Возврат обеспечительного платежа 9 150 000 руб. |

||

|

11.07 |

61 |

Возврат причисленных процентов по обеспечению (ставка 8%) 18 177 руб. |

Общие затраты на конверсию составили 62,4 млн рублей, т.е. никакая выгода от сделки компанией не получена. Однако риск резкого повышения курса евро был застрахован, что и является основной целью валютного хеджирования с помощью форвардной сделки.